Planujesz wziąć błyskawiczną pożyczkę? Obawiasz się, że firma pożyczkowa zadzwoni do Twojej pracy? Chcesz dowiedzieć się, jak chwilówki sprawdzają zatrudnienie? Przeczytaj artykuł i sprawdź, czy chwilówki dzwonią do pracodawcy oraz jak chwilówki sprawdzają pesel.

Jak chwilówki sprawdzają zatrudnienie

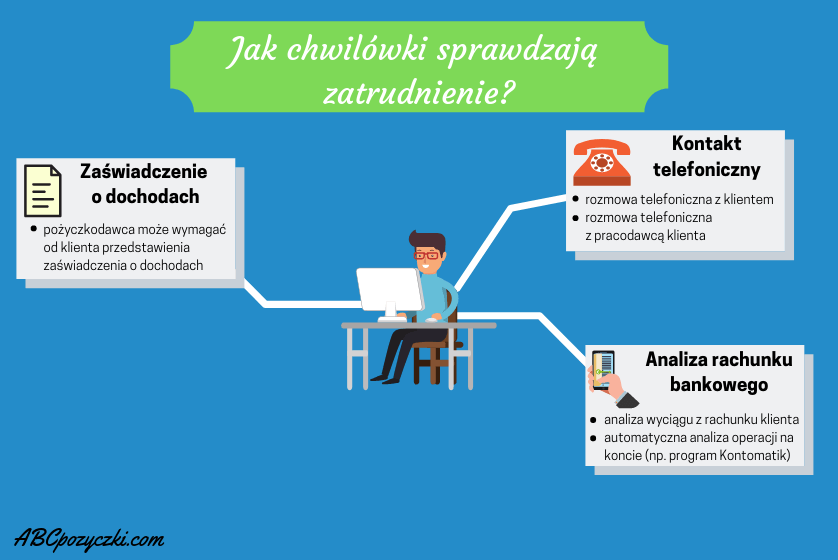

Firmy pożyczkowe mają kilka możliwości sprawdzenia informacji o Twoich dochodach.

Podstawową z nich jest możliwość poproszenia Cię o przesłanie stosowanego zaświadczenia. Na podstawie tego dokumentu pożyczkodawca może stwierdzić, gdzie pracujesz, jakie stanowisko zajmujesz i ile zarabiasz.

Jednak ta metoda stale traci na popularności. W końcu pożyczka pozabankowa musi być szybka. Uzyskanie takiego dokumentu, przesłanie go do pożyczkodawcy, a następnie przeanalizowanie go zabiera mnóstwo czasu. Z uwagi na to wielu klientów może zrezygnować z usług konkretnej firmy (w szczególności gdy chodzi o drobną kwotę pożyczki).

🏆 Najlepsze szybkie pożyczki w tym miesiącu | Pierwsza pożyczka za 0 zł | Wysoka przyznawalność 🏆

🥇 Wonga - 3000 zł za darmo na 61 dni

🥈 Net Credit - za darmo na 30 dni

Chcesz dowiedzieć się więcej? Sprawdź nasz ranking chwilówek online.

Z uwagi na to firmy pożyczkowe poszukują szybszych sposobów weryfikacji sytuacji finansowej swoich klientów. Jednym z tych sposobów jest przeprowadzenie rozmowy telefonicznej.

Taka rozmowa może obyć się bezpośrednie z klientem lub (w szczególnych przypadkach) z jego pracodawcą. Ten sposób również ma swoje wady. Rozmowa telefoniczna nie pozwala na dokładną ocenę sytuacji finansowej. Ponadto nie każdy klient życzy sobie, aby jego pracodawca wiedział, że korzysta z usług firmy pożyczkowej.

Najpopularniejszym sposobem weryfikacji dochodów klienta jest analiza operacji na jego rachunku bankowym. W tym wypadku klient jest zobowiązany do przesłania do pożyczkodawcy wyciągu ze swojego konta bankowego (np. z ostatnich 3 miesięcy). Dane te umożliwiają rzetelną analizę jego sytuacji finansowej (np. czy regularnie opłaca rachunki, gdzie jest zatrudniony, skąd pojawiają się pieniądze na jego koncie itd.).

W celu maksymalnego przyspieszenia procesu weryfikowania wniosków o pożyczki – taka analiza coraz częściej przeprowadzana jest w sposób automatyczny. Jednym z programów do takiej analizy jest system Kontomatik. Za jego pomocą firma pożyczkowa otrzymuje dostęp do wszystkich informacji w Twoim banku. Nie musisz pobierać żadnych wyciągów i przesyłać ich do wybranej firmy.

Sposób, w jaki pożyczkodawca będzie weryfikował Twoje zatrudnienie jest jednoznacznie wskazany w umowie pożyczki (lub załącznikach do niej). Pamiętaj, że Twoje dane osobowe podlegają ochronie. Dlatego musisz wyrazić dobrowolną zgodę na zastosowanie którejkolwiek z tych metod.

Taka zgoda może zostać wyrażona na piśmie lub online (poprzez zaznaczenie odpowiedniego przycisku np. „oświadczam, że zapoznałem się z regulaminem…„, „oświadczam, że wyrażam zgodę na weryfikację moich danych w systemie...” itd.).

Zastanawiasz się, czy można otrzymać pożyczkę bez zatrudnienia? Przeczytaj, czy chwilówki dla bezrobotnych są możliwe.

🏆 Potrzebujesz większej kwoty? | Najlepsze pożyczki dla wymagających w tym miesiącu | Wysoka przyznawalność 🏆

🥇 Vivus - do 3000 zł za darmo na 61 dni

🥈 Kuki.pl - do 5000 zł za darmo na 30 dni

🥉 AvaFin

Chcesz dowiedzieć się więcej? Sprawdź nasz ranking pożyczek online.

Czy chwilówki sprawdzają zatrudnienie

Firmy pożyczkowe wyjątkowo weryfikują dane o Twoim zatrudnieniu. Dla nich największe znaczenie ma poziom Twoich dochodów (a te nie koniecznie muszą pochodzić z pracy). Jeżeli pracujesz „na czarno” lub utrzymujesz się z innych źródeł – nie masz szansy na kredyt w banku.

Jednak w przypadku pożyczki online – system automatycznie zauważy wpływy na Twoim koncie, a następnie je przeanalizuje. Oznacza to, że masz szansę na dostęp do dodatkowych środków nawet jeżeli formalnie jesteś „bezrobotny”.

Pamiętaj jednak o tym, że większość firm wymaga podania miejsca pracy we wniosku o pożyczkę. Jeżeli wpiszesz tam nieprawdę – w przypadku braku spłaty zobowiązania – możesz otrzymać wezwanie na Policję w sprawie wyłudzenia kredytu.

Z punktu widzenia firmy pożyczkowej – weryfikacja miejsca zatrudnienia nie jest najważniejsza. O tym, czy konkretna firma dokonuje takiego sprawdzenia dowiesz się z umowy pożyczki i regulaminu. Pamiętaj, że musisz wyrazić zgodę na wykonanie takiego sprawdzenia!

Czy chwilówki dzwonią do pracodawcy

Wszystkie chwilówki wymagają od Ciebie podania numeru telefonu. Większość umów pożyczki posiada rubrykę, w której musisz określić swoje miejsce pracy. Nie oznacza to wcale, że przedstawiciele firmy będą dzwonić do Ciebie (lub do Twojego pracodawcy).

Niewielka część firm zastrzega sobie możliwość telefonicznej weryfikacji Twojego miejsca pracy. W tym wypadku zawierają w umowie zapis o treści:

Wyrażam zgodę na telefoniczną weryfikację źródła i wysokości uzyskiwanego przychodu.

Jeżeli umowa (lub jej załączniki) nie posiadają takiego zapisu – oznacza to, że firma nie ma prawa dzwonić do Twojego pracodawcy.

Które chwilówki nie dzwonią do pracodawcy:

- Wonga

- Vivus

- Netcredit

- Provident

- Szybka Gotówka

- Via SMS

- Filarum

- ŁatwyKredyt

- SohoCredit

- Kredito24

- Cashper

Które chwilówki mogą dzwonić do pracodawcy:

- Incredit

- Smart Pożyczka

Jak chwilówki sprawdzają pesel

W ostatnich latach pojawiło się kilka informacji medialnych na temat osób, które zaciągnęły pożyczki na cudzy numer pesel. W obecnych czasach jest to praktycznie nie możliwe.

W pierwszej kolejności deklarowany numer pesel sprawdza zwykły algorytm matematyczny. Algorytm ten wychwytuje wszystkie błędy (celowe lub nie) w peselu wpisywanym na stronie internetowej wybranej firmy pożyczkowej.

Numer pesel składa się z jedenastu cyfr. W ciągu tych cyfr zawarta jest Twoja data urodzenia, informacja o płci oraz tzw. „suma kontrolna”. Prosty algorytm, umieszczony na stronie internetowej chwilówki, jest w stanie porównać ten numer z innymi wpisywanymi przez Ciebie danymi i wykryć ewentualne błędy.

Firmy pożyczkowe nie mają bezpośredniego dostępu do systemu PESEL (taki dostęp ma np. Policja, Prokuratura etc.). Z uwagi na to weryfikują swoich klientów z pomocą innych podmiotów – z reguły banków.

W trakcie zakładania konta na portalu z chwilówkami, będziesz musiał je zweryfikować. Do tej pory najpopularniejszym sposobem weryfikacji było przesłanie drobnego przelewu na konto firmy (1 grosz lub 1 zł). Wraz z przelewem firma uzyskiwała dane osobowe właściciela rachunku i mogła je porównać z tym, co zostało wpisane we wniosku o pożyczkę. W ten sposób przenosiły ciężar weryfikacji danych klienta na bank (w końcu musiałeś podać numer pesel, aby założyć konto bankowe).

Obecnie najpopularniejszą formą weryfikacji są systemy automatyczne (Kontomatik, Groszconnect, Instantor). W tym przypadku wyrażasz zgodę, aby odpowiedni system przeanalizował dane Twojego konta bankowego. Pożyczkodawca poprosi Cię o dokonanie logowania do swojego rachunku bankowego z poziomu konta na jego stronie internetowej.

Następnie system uzyska z banku wszystkie niezbędne informacje (między innymi Twój numer pesel). W ten sposób chwilówki mają możliwość rzetelnej weryfikacji danych, które wpisałeś we wniosku.

Ponadto firmy udzielające pożyczek dokonują sprawdzeń w systemie dokumentów zastrzeżonych Związku Banków Polskich. Dzięki temu są w stanie zweryfikować, czy numer dokumentu wpisywany we wniosku nie został zgłoszony jako zagubiony lub ukradziony.

Co jeszcze sprawdzają chwilówki

Firma pożyczkowa musi uzyskać Twoją zgodę na każde sprawdzenie. O wszystkich czynnościach, które planuje wykonać firma dowiesz się z analizy dokumentów, związanych z udzieleniem pożyczki. Pamiętaj też, że firmy pożyczkowe wymieniają się informacjami między sobą.

Pod spodem znajdziesz przykładową zgodę na udostępnienie Twoich danych z firmy Vivus:

Wyrażając taką zgodę, Twoje dane przesyłane są do 34 podmiotów, które udzielą firmie Vivus informację zwrotną – czy takie dane osobowe pojawiają się w ich bazie, czy osoba o takich danych korzystała z usług tych podmiotów oraz czy wywiązała się ze swojego zobowiązania.

Ponadto firma dokona sprawdzenia w BIK. System pokaże też wszystkie rozbieżności pomiędzy danymi osobowymi z różnych źródeł (np. inny numer dokumentu, inne nazwisko, inne miejsce zatrudnienia itd.).

Nie musi to oznaczać niczego złego – osoba mogła wyrobić nowy dokument lub po prostu zmienić pracę. Nie zmienia to faktu, że firmy pożyczkowe dysponują ogromnymi możliwościami sprawdzenia danych swoich klientów.

Pamiętaj jednak, że w przypadku chwilówki najważniejsze jest tempo dostępu do środków na koncie i gotowość do zawierania bardziej ryzykownych umów. Dzięki temu pożyczki stanowią uzupełnienie oferty bankowej.

Sprawdzenia mają przede wszystkim zabezpieczyć klientów przed różnymi rodzajami nadużyć (np. kradzieżą tożsamości). Dlatego nie wykluczone, że otrzymasz pożyczkę nawet ze złą historią kredytową. Najważniejsze jest to, aby we wniosku o chwilówkę wpisywać prawdę.

Masz problem ze spłatą zobowiązania? Sprawdź, co może windykator chwilówki.