Zastanawiasz się, co to jest chwilówka? Chciałbyś dowiedzieć się, dlaczego ludzie biorą chwilówki i na co wydają pożyczone pieniądze? Przeczytaj artykuł, poznaj wady oraz zalety kredytów pozabankowych i przekonaj się, kto może dostać chwilówkę.

Chwilówka co to jest

Ludzie od zawsze byli zainteresowani pożyczaniem pieniędzy. Zgodnie z najnowszym raportem Krajowego Rejestru Długów „Dlaczego Polacy się zadłużają” – 75% Polaków przynajmniej raz w życiu wzięło kredyt lub pożyczkę.

Największy udział w rynku finansowym mają kredyty bankowe. Oprócz tego, co roku zawieranych jest około 700 000 komercyjnych umów pożyczki na łączną kwotę 4 miliardów złotych.

W Polsce instytucje pożyczki opisuje artykuł 720§1 Kodeksu cywilnego:

Art. 720. § 1. Przez umowę pożyczki dający pożyczkę zobowiązuje się

przenieść na własność biorącego określoną ilość pieniędzy albo rzeczy

oznaczonych tylko co do gatunku, a biorący zobowiązuje się zwrócić tę samą ilość

pieniędzy albo tę samą ilość rzeczy tego samego gatunku i tej samej jakości.

Zwróć uwagę, że prawo nie precyzuje, kto może pożyczać pieniądze. Oznacza to, że pożyczkodawcą może być jakakolwiek firma, a nawet zwykła osoba – np. ja albo Ty.

Dzięki temu możesz swobodnie kształtować warunki umowy pożyczki. Nie obowiązują Cię przepisy prawa bankowego, nie musisz dokonywać szczegółowego sprawdzenia zdolności kredytowej pożyczkobiorcy, ani utrzymywać żadnych rezerw etc.

🏆 Najlepsze szybkie pożyczki w tym miesiącu | Pierwsza pożyczka za 0 zł | Wysoka przyznawalność 🏆

🥇 Wonga - 3000 zł za darmo na 61 dni

🥈 Net Credit - za darmo na 30 dni

Chcesz dowiedzieć się więcej? Sprawdź nasz ranking chwilówek online.

Ponadto – zgodnie z obowiązującymi przepisami – za pożyczenie pieniędzy, możesz domagać się wynagrodzenia (w postaci różnych opłat i odsetek).

Pożyczanie odbywa się na mocy zwykłej umowy pomiędzy pożyczkodawcą, a pożyczkobiorcą. Taka umowa jest bardzo elastyczna, przez co masz ogromny wpływ na jej charakter.

Możesz pożyczać pieniądze za darmo lub z wynagrodzeniem. Możesz udzielić pożyczki na tydzień, miesiąc lub kilka lat. Możesz ustalić, że spłata nastąpi w wielu ratach albo w jednej.

Ponadto możesz umówić się z pożyczkobiorcą, że w przypadku braku spłaty przejmiesz jego nieruchomość lub ktoś inny będzie musiał zapłacić jego dług (tzw. zabezpieczenie pożyczki).

W wypadku, gdyby wierzyciel nie chciał wywiązać się z zapisów tej umowy – możesz go do tego zmusić przed sądem.

Dokładnie to samo robią firmy, które wyspecjalizowały się w zarabianiu na pożyczaniu pieniędzy.

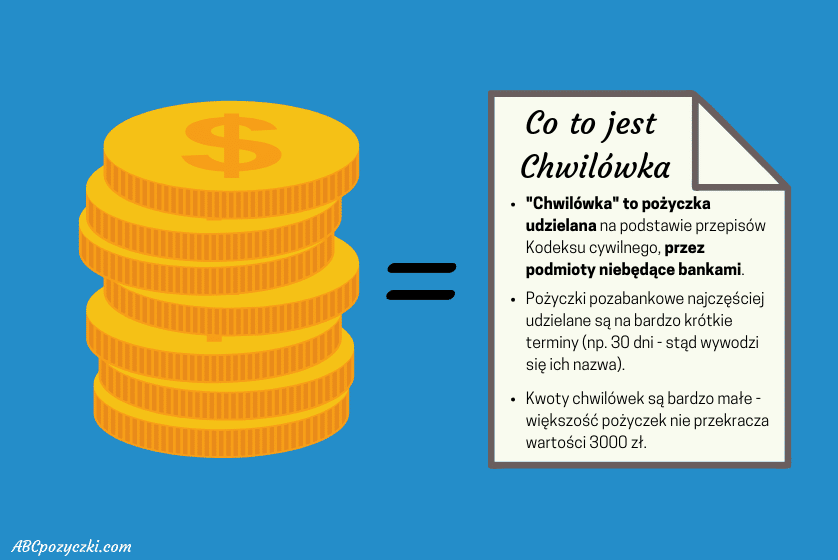

Chwilówki to zwyczajne pożyczki, udzielane przez firmy niebędące bankami.

Chwilówki w Polsce

🏆 Potrzebujesz większej kwoty? | Najlepsze pożyczki dla wymagających w tym miesiącu | Wysoka przyznawalność 🏆

🥇 Vivus - do 3000 zł za darmo na 61 dni

🥈 Kuki.pl - do 5000 zł za darmo na 30 dni

🥉 AvaFin

Chcesz dowiedzieć się więcej? Sprawdź nasz ranking pożyczek online.

Początki profesjonalnego rynku chwilówek w Polsce sięgają lat dziewięćdziesiątych. Transformacja ustrojowa i zmiany wolnorynkowe umożliwiły zakładanie firm, które zawodowo zajmowały się pożyczaniem kapitału.

Największy wpływ na rozwój sektora miała firma Provident. Ta brytyjska korporacja w 1997 wprowadziła na polski rynek odpowiedni kapitał i know-how.

Co ciekawe – aż do 2011 roku Provident odpowiadał za 90% pożyczek pozabankowych w Polsce. Oprócz Providenta działało tylko kilka firm, które nie podejmowały odważniejszych prób wejścia na ogólnopolski rynek.

Początki rynku pożyczek pozabankowych to okres ich koszmarnej reputacji.

Firmy pożyczkowe rekompensowały sobie większe ryzyko pożyczania pieniędzy poprzez ogromne odsetki i opłaty. Niektóre podmioty naliczały na klientów koszty w wysokości kilkuset złotych za zwykłe wysłanie sms-a, przypominającego o terminie spłaty.

Ponadto ich grupą docelową były osoby, które nie mogły otrzymać kredytu w banku. Najczęściej wiązało się to z trudną sytuacją finansową. Skutkowało to tysiącami informacji medialnych o klientach, którzy utracili cały majątek – a chwilówka stała się synonimem biedy, wyzysku i lichwy.

Z uwagi na to postanowiono, że rynek pożyczek pozabankowych musi zostać uregulowany. Wprowadzono Ustawę o kredycie konsumenckim, a następnie tzw. Ustawę antylichwiarską. Prawnie ograniczono maksymalną kwotę odsetek oraz opłat związanych z pożyczkami. Reputacja pożyczek pozabankowych powoli zaczęła odbijać się od dna.

W roku 2012 wystartowała polska branża digital lending – czyli chwilówki przez internet. Od tej chwili konsumenci mieli możliwość zdalnego pożyczania pieniędzy.

Pożyczanie online pozwoliło wielu firmom rozpocząć prawdziwą rywalizację z produktami bankowymi. Ponadto poszerzyła się też grupa ich potencjalnych klientów. Teraz oferta nie ograniczała się już tylko do osób bez zdolności kredytowej. Zaczęto pozyskiwać klientów, którym zależy przede wszystkim na wygodzie.

Chwilówki wciąż były droższe niż kredyty – ale można było je otrzymać w kilkanaście minut, bez wychodzenia z domu.

Na fali popularności internetowego pożyczania wyrosły dziesiątki firm, które rozbiły dominację Providenta. Regulacje prawne pozwoliły na uspokojenie rynku. Od 2017 roku każda firma pożyczkowa musi zarejestrować się na liście Komisji Nadzoru Finansowego. Obecnie znajduje się na niej ponad 400 pozycji.

Nastąpiły też duże zmiany w postrzeganiu rynku pożyczek pozabankowych. Coraz więcej firm rezygnuje z ryzykownych produktów na rzecz bezpiecznych chwilówek, dopasowanych do możliwości klienta. Obecnie udział niespłaconych chwilówek w rynku wynosi zaledwie 14%.

Przeczytaj artykuł i dowiedz się, czy chwilówki są bezpieczne.

Czy chwilówka jest droga

Chwilówka nie musi być droga. Większość firm oferuje nowym klientom bardzo atrakcyjne warunki. Czasami możesz spotkać takie oferty, jak pierwsza pożyczka za darmo. W tym wypadku, po upływie terminu umowy, zwracasz firmie pożyczkowej dokładnie taką samą kwotę pieniędzy, jaką pożyczyłeś.

Dlaczego firmy decydują się na takie rozwiązanie? Zgodnie z badaniami rynku 61% klientów korzysta z usług wybranej firmy więcej niż jednokrotnie.

Pomiędzy firmami występuje coraz większa konkurencja, a potrzeba pozyskania nowych klientów zmusza je do oferowania rabatów i różnych programów lojalnościowych.

Terminowo spłacona chwilówka może konkurować z ofertami kredytów konsumenckich oferowanych przez banki.

Na negatywną opinię o cenie chwilówek składają się dwa elementy:

- wysoki współczynnik RRSO (tj. Rzeczywistej Rocznej Stopy Oprocentowania)

- wysokie koszty w przypadku przekroczenia terminu spłaty

RRSO obliczane jest w skali rocznej – podczas gdy podstawowy termin chwilówki wynosi 30 dni. Ten współczynnik nie jest wyznacznikiem ostatecznej ceny pożyczki. Pomimo tego wysokie RRSO (czasami sięgające kilkuset procent) potrafi odstraszyć wielu klientów.

Chwilówka staje się droga dopiero w przypadku przekroczenia terminu spłaty. Na klienta, który nie zwrócił pieniędzy w terminie, nakłada się szereg dodatkowych opłat. Te opłaty potrafią dramatycznie zwiększyć ostateczne koszty zobowiązania.

Każdy klient powinien dokładnie zapoznać się z umową i dokonać indywidualnej oceny proponowanych warunków. Należy pamiętać, że w przypadku braku terminowej spłaty mogą pojawić się nieprzyjemności związane z windykacją, a nawet wezwanie na Policję w sprawie wyłudzenia kredytu.

Chwilówki jak to działa

Istnieją dwa najpopularniejsze kanały udzielania chwilówek

- pożyczka w domu klienta

- chwilówka online

1. Pożyczka w domu klienta

W przeciwieństwie do banków, firmy pożyczkowe dostarczają pieniądze do domu klienta. W pierwszej kolejności klient nawiązuje kontakt z wybraną firmą (najczęściej jest to kontakt telefoniczny lub sms).

W rozmowie z konsultantem firmy uzyskasz podstawowe informacje na temat oferowanej pożyczki.

Następnie do Twojego miejsca zamieszkania przyjdzie Doradca Klienta. Pracownik firmy pomoże Ci wypełnić wniosek i w razie wątpliwości – odpowie na wszystkie Twoje pytania.

Po wizycie doradcy – firma zweryfikuje Twój wniosek. Najczęściej trwa to od 24 do 48 godzin.

Po pozytywnym rozpatrzeniu wniosku, Doradca Klienta umówi się z Tobą na kolejną wizytę i przyniesie Ci wnioskowaną sumę pieniędzy w gotówce.

2. Chwilówka Online

Pod tym pojęciem kryją się dziesiątki produktów oferowanych przez różne firmy pożyczkowe. Łączy je jedno – wygoda w dostępie do środków.

Pierwszym krokiem do uzyskania chwilówki online jest założenie konta na stronie internetowej wybranej firmy.

Każde nowe konto trzeba zweryfikować. Polega to na przesłaniu drobnej kwoty pieniędzy na rachunek firmy pożyczkowej (przelew o wartości 1 zł lub 1 grosza). W ten sposób firma potwierdzi Twoje dane osobowe.

Złożenie wniosku jest bezpłatne. Po zakończonej weryfikacji pieniądze zostaną zwrócone na Twój rachunek.

Następnie, z wykorzystaniem aplikacji na stronie, składasz wniosek o pożyczkę. Termin spłaty oraz wysokość pożyczki możesz dostosować do swoich potrzeb. Weryfikacja wniosków jest błyskawiczna. Informację zwrotną dostaniesz już po kilkunastu minutach.

Po zaakceptowaniu wniosku – kwota pożyczki jest przelewana na Twój rachunek bankowy. Firmy pożyczkowe prześcigają się w zapewnieniu swoim klientom wygodnego dostępu do środków.

Na rynku możesz też spotkać dedykowane aplikacje na telefon komórkowy. Dzięki temu pożyczkę możesz wziąć jeszcze szybciej – dosłownie za pośrednictwem kilku kliknięć.

Z tego wpisu dowiesz się dokładnie, jaką pożyczkę najlepiej wybrać.

Jak wygląda spłata chwilówek

Chwilówki udzielane są najczęściej na okres 30 dni. Spłata chwilówki może odbywać się jednorazowo lub z wykorzystaniem wielu rat (czasami nawet tygodniowych). Forma spłaty chwilówki zależy od postanowień konkretnej umowy. Jednak z reguły pieniądze zwracasz w ten sam sposób, w który je pozyskałeś.

W przypadku pożyczek domowych – po odbiór każdej raty zgłosi się do Ciebie doradca klienta. Pamiętaj, że jeżeli wybierzesz taką formę spłaty – pożyczkodawca obciąży Cię dodatkowymi kosztami obsługi.

Chwilówki internetowe spłaca się przelewem na wskazany rachunek bankowy. Najczęściej jest to rachunek dedykowany konkretnemu klientowi – dlatego nie ma żadnej różnicy z jakiego konta wykonasz przelew. Zastanawiasz się, czy poradzisz sobie ze zobowiązaniem? Sprawdź, jak spłacić chwilówki.

Co jest potrzebne do chwilówki

Firmy pożyczkowe opierają swoją działalność na maksymalnym ograniczaniu formalności i nie powinieneś spodziewać się długotrwałych procedur.

Większość firm wymaga od swoich klientów następujących dokumentów:

- dowód osobisty

- dokument potwierdzający miejsce zamieszkania

- zaświadczenie/oświadczenie o dochodach

Aby wziąć chwilówkę musisz mieć co najmniej 18 lat. Niektóre firmy nie udzielają pożyczek osobom powyżej 74 roku życia. Dzięki dowodowi osobistemu firma pożyczkowa zweryfikuje Twoją tożsamość.

Nowe dowody osobiste nie mają informacji o zameldowaniu – stąd wymóg okazania dokumentu, który potwierdzi Twoje miejsce zamieszkania. Może to być akt własności, umowa najmu lub po prostu rachunki za prąd lub internet (wystawione na Twoje dane).

Część firm wymaga pisemnego zaświadczenia o Twoich dochodach. Taki dokument możesz uzyskać od swojego pracodawcy.

Jednak jest to rozwiązanie niewygodne i w związku z tym – spotykane coraz rzadziej. W większości wypadków firmy pożyczkowe opierają się na oświadczeniu klienta – czyli jego pisemnej deklaracji o miejscu pracy oraz wysokości zarobków.

Pożyczki pozabankowe mogą otrzymać również osoby zatrudnione „na czarno” lub bez zatrudnienia. W tym wypadku pożyczkodawca będzie wymagać innych informacji o Twoich źródłach dochodu (np. decyzja o przyznaniu renty lub emerytury itd.) Z tego wpisu dowiesz się dokładnie, jak chwilówki sprawdzają zatrudnienie.

Jakie bazy sprawdzają chwilówki

Firmy pożyczkowe, które nie dokonują sprawdzeń w bazach dłużników to wyjątki. Większość z nich sprawdza klienta co najmniej w jednej bazie. Do najpopularniejszych baz danych należą:

- Biuro Informacji Kredytowej

- Biuro Informacji Gospodarczej InfoMonitor

- Krajowy Rejestr Długów BIG S.A.

- ERIF Biuro Informacji Gospodarczej S.A

- Krajowe Biuro Informacji Gospodarczej

- Związek Banków Polskich

- Krajowy Rejestr Dłużników Niewypłacalnych

Pomimo sprawdzenia, każda firma podchodzi indywidualnie do sytuacji klienta. Nawet jeżeli figurujesz w jednej z tych baz – niewykluczone, że i tak otrzymasz pożyczkę. Wszystko zależy od Twojej aktualnej sytuacji finansowej i zarobków. Jeżeli chcesz dowiedzieć się więcej o sprawdzeniach – przeczytaj artykuł – Chwilówki a BIK.

Dlaczego ludzie biorą chwilówki

Klientów firm pożyczkowych można podzielić na dwie grupy:

- osoby bez dostępu do innych form pożyczania pieniędzy

- osoby ceniące wygodę

W ostatnich latach większość banków znacznie podniosło wymagania co do zdolności kredytowej swoich klientów. Prowadzi to do sytuacji, w której wielu konsumentów nie ma szansy na otrzymanie kredytu bankowego.

Dotyczy to w szczególności osób młodych (na początku kariery zawodowej) oraz klientów bez stabilnego źródła dochodu. Obecnie – co trzeci konsument chwilówek ma mniej niż 30 lat.

Ponadto należy pamiętać, że pożyczki pozabankowe dotyczą niewielkich kwot. Wobec tego część konsumentów nie chce angażować się w długotrwałe procedury bankowe. Wolą zalogować się na stronie wybranej firmy i za kilkanaście minut otrzymać odpowiedni przelew.

Ponad połowa klientów firm pożyczkowych deklaruje, że otrzymane pieniądze przeznacza na tzw. bieżące wydatki. W tej kategorii mieści się żywność, ubrania, rachunki itd. Jedna czwarta klientów wydaje pieniądze na remont mieszkania lub zakup mebli. Tyle samo osób wydaje pieniądze na sprzęt RTV i AGD (w szczególności telefony komórkowe).

Pożyczki pozabankowe są nieodłącznie związane z impulsami zakupowymi klientów. Zgodnie z informacjami Polskiego Związku Instytucji Finansowych, wprowadzenie ograniczenia handlu w niedzielę zmniejszyło ogólną liczbę wniosków o pożyczki o 14%.

Kto nie dostanie chwilówki

To nieprawda, że każda osoba może otrzymać chwilówkę. Firmy pożyczkowe dokonują coraz dokładniejszych sprawdzeń swoich klientów. Regulacje prawne ograniczyły potencjalne zyski pożyczkodawców, w związku z czym firmy starają się też ograniczać ryzyko.

Najczęstszą przyczyną odrzucenia wniosków o pożyczkę jest niewystarczająca wiarygodność kredytowa klienta. Wynika to ze zbyt małych dochodów lub wpisu w rejestrze dłużników.

Pamiętaj, że firmy pożyczkowe współpracują między sobą i wymieniają się danymi klientów. Wobec tego – jeżeli miałeś kiedyś problemy ze spłatą zobowiązania, Twój wniosek może zostać rozpatrzony negatywnie.

Coraz trudniej uzyskać pożyczkę dla osób bezrobotnych lub ze złą historią kredytową. Cały rynek firm pożyczkowych zmierza w stronę zwiększania wymagań w stosunku do klientów. Masz problem ze spłatą swoich zobowiązań? Sprawdź, co zrobić gdy spotka Cię bezpodstawne nękanie przez firmę windykacyjną.