Sprzedajesz nieruchomość? Zastanawiasz się, czy będziesz musiał zapłacić 19% podatek? Sprawdź, w jakich sytuacjach jesteś zwolniony z podatku dochodowego od sprzedaży nieruchomości i kto może skorzystać z ulgi mieszkaniowej.

Podatek od sprzedaży nieruchomości

Podatek od sprzedaży nieruchomości w Polsce może być całkiem dokuczliwy. Składają się na to dwa główne czynniki. Po pierwsze – nieruchomość to dla większości osób główny składnik posiadanego majątku. Po drugie – ceny nieruchomości w odniesieniu do przeciętnych zarobków są bardzo wysokie.

Sprzedaż nieruchomości jest zwykle związana z koniecznością opłacenia dwóch głównych podatków, tj:

- podatek od czynności cywilno-prawnych (PCC) – 2%

- podatek dochodowy od osób fizycznych – 19%.

Dotyczy to sprzedaży nieruchomości, takich jak domy i mieszkania, a także gruntów rolnych i budowlanych. Niemniej jednak istnieje wiele możliwości uniknięcia (lub zmniejszenia) tego podatku, dzięki czemu możemy zaoszczędzić mnóstwo czasu i pieniędzy.

Kiedy nie musisz płacić podatku od sprzedaży nieruchomości

Gdy osoba prywatna dokonuje odpłatnego zbycia (tj. sprzedaży lub zamiany) nieruchomości może pojawić się obowiązek zapłaty 19% podatku dochodowego.

Ten obowiązek wynika z ustawy o podatku dochodowym od osób fizycznych.

Biorąc pod uwagę fakt, że dla większości Polaków dom lub inny lokal mieszkalny to największy składnik majątku – kwota tego podatku może przytłoczyć.

Z obowiązkiem podatkowym będziemy mieli do czynienia, gdy do transakcji doszło przed upływem 5 lat od końca roku, w którym nastąpiło nabycie lub wybudowanie nieruchomości.

Gdy swoją nieruchomości nabyłeś ponad 5 lat temu, sprawa jest prosta – nie musisz płacić podatku dochodowego. Nie musisz też składać żadnych dodatkowych dokumentów w urzędzie skarbowym.

Masz zamiar sprzedać nieruchomość przed tym terminem i obawiasz się astronomicznej kwoty podatku?

Nie załamuj się!

Przede wszystkim pamiętaj o prawidłowym ustaleniu kwoty do opodatkowania.

W przypadku podatku dochodowego będzie to różnica pomiędzy przychodem ze zbycia nieruchomości, a kosztami uzyskania tego przychodu.

Podatek zapłacisz wyłącznie od tego, co zarobisz na sprzedaży nieruchomości.

Załóżmy, że rok temu kupiłeś mieszkanie za 200 000 zł, a dziś sprzedajesz je za 215 000 zł. Oznacza to, że jesteś zobowiązany do odprowadzenia 19% podatku od kwoty 15 000 i będziesz musiał przelać fiskusowi około 2850 zł.

Dlaczego nie dokładnie 2850 zł?

Bo należy przy tym pamiętać, że kwota podlegająca opodatkowaniu ulega zmniejszeniu o koszty sprzedaży (np. opłaty notarialne, koszty pośrednictwa, koszty remontu itd.).

Warto zatem dbać o szczegółowe dokumentowanie wszystkich kosztów, które w przyszłości mogą wpłynąć na podstawę opodatkowania (koniecznie zbieraj faktury!).

A co jeżeli nie osiągnąłeś ze sprzedaży żadnego zysku (np. po roku sprzedałeś mieszkanie za 199 000 zł albo za 200 000 zł)?

To proste – wówczas nie musisz nic płacić.

Taka konstrukcja podatku sprawia, że wielu sprzedających zastanawia się, czy wpisanie niższej kwoty do umowy pomoże im w uniknięciu opodatkowania.

Niekoniecznie.

Organy podatkowe, gdy cena nieruchomości zawarta w umowie wzbudzi ich podejrzenia (tj. znacząco odbiega od ceny rynkowej), mogą skorzystać z wyceny rzeczoznawcy i na tej podstawie naliczyć należny podatek.

Poza tym warto wiedzieć, że:

- w przypadku sprzedaży nieruchomości nabytych w spadku, pięcioletni okres obowiązku podatkowego liczy się od momentu w którym spadkodawca (tj. zmarły) nabył nieruchomość. Gdy ten okres jest dłuższy niż 5 lat, spadkobierca nie jest objęty obowiązkiem podatkowym i może sprzedać nieruchomość bezpośrednio po jej otrzymaniu

- w przypadku sprzedaży nieruchomości nabytej w drodze darowizny (koszt nabycia 0 zł), sprzedaż przed terminem 5 letniej karencji będzie związana z koniecznością opłaty 19% podatku od pełnej wartości nieruchomości, pomniejszonej wyłącznie o koszty przeprowadzenia transakcji (auć!)

- w przypadku działki, na której wybudowano dom (albo tylko rozpoczęto jego budowę) do pięcioletniego okresu karencji liczy się rok nabycia działki, a nie rok wybudowania domu

- w przypadku nabycia nieruchomości do majątku osobistego po śmierci jednego z małżonków do pięcioletniego okresu karencji liczy się rok nabycia nieruchomości do majątku wspólnego (a nie moment śmierci jednego z małżonków)

Chcesz trwale poprawić swoją sytuację finansową? Przeczytaj jak oszczędzać pieniądze.

Jak wykorzystać ulgę mieszkaniową

Jak uniknąć podatku od sprzedaży nieruchomości przed upływem 5 lat? W polskim prawie istnieje też inna możliwość zwolnienia z opodatkowania dochodu po sprzedaży nieruchomości (i to przed upływem 5 lat od momentu nabycia nieruchomości). To tzw. ulga mieszkaniowa.

Jej kwota jest uzależniona od tego, jaką część dochodu przeznaczysz na zaspokojenie swoich potrzeb mieszkaniowych.

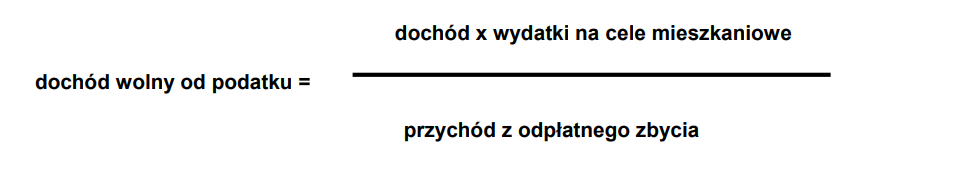

W celu obliczenia wysokości ulgi mieszkaniowej musisz podzielić deklarowane wydatki na cele mieszkaniowe poprzez dochód ze sprzedaży nieruchomości.

Jeżeli wydatki na nowe lokum będą mniejsze niż dochód ze sprzedaży, podatek zapłacisz od pozostałej różnicy.

Jeżeli wydatki na nowe lokum będą równe (lub przekroczą) dochód ze sprzedaży nieruchomości – całkowicie unikniesz opłaty podatku dochodowego.

Do ulgi wliczają się koszty związane m.in. z:

- nabyciem budynku lub lokalu mieszkalnego wraz z gruntem

- nabyciem gruntu pod budowę budynku mieszkalnego

- przebudową lub remontem własnego budynku lub lokalu mieszkalnego

- spłatą kredytu lub pożyczki zaciągniętej na cele mieszkaniowe przed dniem uzyskania przychodu ze sprzedaży nieruchomości

Pełny spis wydatków, które upoważniają do skorzystania z ulgi mieszkaniowej znajdziesz w art. 21 ust. 25 ustawy o podatku dochodowym od osób fizycznych.

Aby skorzystać z ulgi mieszkaniowej, podatnik powinien ponieść koszty związane z wyżej wymienionymi czynnościami w terminie do 3 lat od końca roku, w którym sprzedano nieruchomość.

Gdy zamierzasz skorzystać z tej ulgi, dochód ze sprzedaży mieszkania powinieneś wykazać w zeznaniu PIT-39 w roku podatkowym, w którym doszło do sprzedaży nieruchomości, nawet jeżeli w tym roku jeszcze nie spełniłeś warunków określonych w uldze.

Jeżeli warunków nie uda się spełnić w terminie 3 lat – będziesz zmuszony złożyć korektę zeznania oraz zapłacić zaległy podatek wraz z odsetkami za zwłokę.

Pamiętaj! Jeżeli odprowadziłeś już 19% podatek dochodowy z tytułu odpłatnego zbycia nieruchomości i praw majątkowych, a w okresie 3 lat wydałeś przychody z tego zbycia na cel mieszkaniowy – możesz złożyć w urzędzie skarbowym korektę PIT-39 i wniosek o stwierdzenie nadpłaty.

Warto przy tym podkreślić, że zgodnie z obowiązującym orzecznictwem, tę ulgę można wykorzystać wyłącznie w celu zaspokojenia własnych potrzeb mieszkaniowych.

Nie możesz zatem skorzystać z ulgi w celu zakupu nieruchomości pod lokatę kapitału lub zapewnienia mieszkania innym osobom (np. członkom rodziny). Zakup nieruchomości na cele rekreacyjne również nie uprawnia do skorzystania z ulgi mieszkaniowej.

Konstrukcja ulgi mieszkaniowej jest dość skomplikowana, przez co regularnie dochodzi do najróżniejszych nieporozumień pomiędzy osobami sprzedającymi nieruchomości a organami podatkowymi.

Na przykład – podpisanie umowy przedwstępnej z deweloperem nie uprawnia jeszcze do skorzystania z ulgi mieszkaniowej. Zgodnie z ustawą musisz w terminie 3 lat od momentu zbycia nieruchomości objętego ulgą uzyskać nowy akt własności, z czym mogą być problemy, jeżeli np. budowa nie zakończy się w terminie.

Gdy masz jakiekolwiek wątpliwości, czy ulgę mieszkaniową można wykorzystać w Twojej sytuacji, skontaktuj się z profesjonalnym biurem rachunkowym lub kancelarią doradcy podatkowego.

Warto skorzystać z pomocy specjalisty od spraw podatkowych, bo zwolnienie z podatku lub wykorzystanie ulgi pozwoli Ci zaoszczędzić sporą kwotę pieniędzy. Dzięki temu będziesz dysponował zdecydowanie większą sumą na zakup nowego mieszkania.

Dokładnie przemyśl i zaplanuj sposób sprzedaży nieruchomości. Przygotuj wszystkie niezbędne dokumenty. Dzięki temu przeprowadzisz korzystną transakcję i unikniesz potencjalnych nieprzyjemności ze strony organów podatkowych.

Martwisz się o swoje finanse? Sprawdź, jak osiągnąć wolność finansową.

Podatek dochodowy od sprzedaży nieruchomości

Podatek dochodowy od sprzedaży nieruchomości jest rodzajem podatku, który płacą osoby fizyczne, które sprzedają nieruchomości. Obowiązuje w większości krajów i jest zazwyczaj wyrażony procentowo.

Aby zapłacić podatek dochodowy od sprzedaży nieruchomości, trzeba wypełnić formularz podatkowy, w którym należy wpisać wszystkie szczegóły dotyczące sprzedaży, takie jak wartość nieruchomości, datę sprzedaży, dane podatnika itp. Następnie podatnik musi dokonać płatności podatku, co można zrobić w Urzędzie Skarbowym lub przez internet.

Podatek dochodowy od sprzedaży nieruchomości jest istotny dla władz publicznych, ponieważ stanowi ważne źródło dochodów. Ponadto, podatek od sprzedaży nieruchomości motywuje ludzi do przestrzegania prawa podatkowego i pomaga w ograniczaniu nielegalnego handlu nieruchomościami.

Zagadnienia podatkowe są szczególnie ważne dla osób, które zawodowo zajmują handlem nieruchomościami, ponieważ dobra znajomość obowiązującego prawa pomaga im w sporządzeniu prawidłowego budżetu.

Podatek od sprzedaży mieszkania

Wysokość podatku od sprzedaży mieszkania zależy od wielu czynników, w tym od tego, jaki jest status nieruchomości, w jaki sposób została ona zakupiona i przez ile lat była użytkowana przed sprzedażą. W większości przypadków podatek od sprzedaży mieszkania wynosi 2 procent całkowitej wartości transakcji (PCC).

Sprzedający musi liczyć się też z dużo bardziej uciążliwym podatkiem dochodowym od osób fizycznych (19%). Na szczęście istnieje co najmniej kilka sposobów, aby uniknąć tego podatku (znajdziesz je powyżej).

Kiedy nie płacimy podatku od sprzedaży mieszkania

Kiedy nie płacimy podatku od sprzedaży mieszkania? Ogólnie rzecz ujmując – kiedy sprzedajemy nasze mieszkanie, jesteśmy zobowiązani do zapłacenia podatku od sprzedaży. Jednak istnieją okoliczności, w których podatek od sprzedaży mieszkania nie jest pobierany. Zazwyczaj dotyczy to sytuacji, w których sprzedający nabył mieszkanie ponad 5 lat przed datą sprzedaży.

Z podatku jesteśmy również zwolnieni, gdy uzyskaną kwotę przeznaczymy na zaspokojenie swoich potrzeb mieszkaniowych (np. kupimy drugie mieszkanie).

Należy wziąć też pod uwagę różnicę pomiędzy ceną, za która kupiliśmy nieruchomość, a ceną za którą ja sprzedajemy. Jeżeli nie osiągamy dochodu – nie musimy też płacić podatku.

Podatek od sprzedaży domu

To samo dotyczy podatku od sprzedaży domu. Podatek od sprzedaży domu zazwyczaj jest stałą, procentową stawką, która jest naliczana od pełnej wartości nieruchomości. Wartość podatku jest określana przez właściwe władze w formie ustawy. Wysokość podatku może się różnić w zależności od regionu lub państwa, w którym sprzedawana jest nieruchomość.

Jeśli sprzedający nie będzie płacił podatku od sprzedaży domu, naraża się na konsekwencje karno-skarbowe.

Podatek od sprzedaży domu jest jednym z ważniejszych elementów procesu sprzedaży nieruchomości. Może on uczynić sprzedaż domu bardziej opłacalną, ale ważne jest, aby był odpowiednio naliczany i opłacany.

Sprzedający powinni być świadomi wysokości podatku i być szczególnie ostrożni, aby prawidłowo wyliczyć i terminowo opłacić podatek od sprzedaży domu. Biorąc pod uwagę wartość sprzedawanego przedmiotu – warto zasięgnąć rady profesjonalnego prawnika lub doradcy podatkowego.

Karta dużej rodziny a podatek od nieruchomości

Karta Dużej Rodziny to program rządowy, który oferuje ulgi dla rodzin wielodzietnych. Przede wszystkim polega on na obniżeniu cen biletów na komunikację miejską, kino, teatr oraz wiele innych usług. W niektórych regionach Polski istnieje również możliwość uzyskania zwolnienia z podatku od nieruchomości. Oznacza to, że rodziny wielodzietne mogą skorzystać z tej szansy i zmniejszyć swoje zobowiązania podatkowe.

Warto jednak podkreślić, że karta dużej rodziny zmniejsza wysokości podatku od nieruchomości, jednak nie ma znaczenia przy podatku od sprzedaży nieruchomości.

Udział w programie Karta Dużej Rodziny jest darmowy. Aby móc skorzystać z zwolnienia z podatku od nieruchomości, należy jedynie wypełnić odpowiedni wniosek i przedłożyć go właściwemu urzędowi skarbowemu. Przed wypełnieniem wniosku warto jednak zapoznać się z warunkami przyznania ulgi oraz sprawdzić, czy dana rodzina spełnia wymagane kryteria.